Michael Derrer Fuchs

Sveitsisk kreditt (NYSE:CS) handles for tiden til 0,23x materiell bok. Den tyske bank (NYSE:DB) handles til 0,3x materiell bokført verdi. Dette er svært urovekkende verdivurderinger for banker, også for europeiske banker.

CS er imidlertid i store problemer pga til en jevn strøm av risikostyringsskandaler i investeringsbanken, inkludert Archegos Capital-fiaskoen som kostet den over 5 milliarder dollar. Jeg har skrevet om denne episoden tidligere her og bemerket følgende:

Utover det økonomiske tapet er det andre betydelige nedstrømsimplikasjoner for CS på kort og mellomlang sikt. Selv om den nåværende aksjekursen virker attraktiv i sammenheng med den langsiktige verdsettelsen av aksjen, er jeg ikke helt klar til å kjøpe nedgangen. Det ser ut til å være store risikostyringssaker som plager investeringsbanken, og å fikse disse vil sannsynligvis være en langvarig og kostbar prosess.

DB, på den annen side, er i utmerket form og har utført strategien som DBs administrerende direktør, Mr. Sewing, så for seg, på en fantastisk måte. Det er på en troverdig vei til å tjene mer enn 10 % RoTCE innen 2025, drevet av sterk medvind fra paradigmeskiftet i renteinnstillingene i eurosonen. Den har også en lavrisiko forretningsmodell, noe som betyr at den sannsynligvis vil omgå den typen bananskall CS har tråkket på.

Problemene med Credit Suisses forretningsmodell

Tilsynelatende har CS en veldig attraktiv forretningsmiks som lener seg på kapital-lett formueforvaltning (~to tredjedeler av banken) og kompletteres av en passende størrelse investeringsbank (~en tredjedel av banken). Det høres nesten ut som en europeisk versjon av Morgan Stanley (MS), men det er forskjeller, selvfølgelig.

CS investeringsbank er hovedsakelig rettet mot kredittmarkeder og kapitalmarkedsutstedelser. Dette er områder som er ganske utfordrende i dagens makroøkonomiske miljø. På grunn av Archegos Capital-debakelen ble den også tvunget til å trekke seg tilbake fra Prime Finance-virksomheten, som vanligvis er en veldig lukrativ og lønnsom forretningslinje for investeringsbanker. I det nåværende miljøet er dets styrkeområder innen finans-, M&A- og SPAC-aktiviteten svært dempet. CS har også tatt materiale (men ennå ikke kvantifiserte tap) på belånt oppkjøp av Citrix. På baksiden har CS liten eksponering mot valutahandel, kurser og råvarer som er mer stabile annuitetslignende handelsbedrifter. Disse forretningsområdene drar for tiden stor nytte av den nylige markedsvolatiliteten.

Sammen med den kolossale risikostyringen bortfaller, er CS-investeringsbanken nå i en hale. Dette øker finansieringskostnadene og kan lett bli en dødsspiral når viktige regnskapere forlater skipet. Dette har allerede begynt å spille ut med avgang av nøkkelledere til Citigroup (C) og andre som “forfølger andre muligheter”.

Ledergruppen har ingen andre muligheter enn å omstrukturere og nedbemanne investeringsbanken og gjøre det så raskt som mulig. CS forventes å levere sin strategioppdatering 27. oktober.

Problemet er at restrukturering av en investeringsbank er en lang, langvarig, risikabel og kostbar øvelse. For det første vil CS måtte skaffe en betydelig mengde kapital, og i dagens miljø og med tanke på markedsverdien, vil dette være ekstremt utvannende for eksisterende aksjonærer.

For det andre vil CS sannsynligvis trenge å opprette en ikke-kjernebank der det vil se ut til å avvikle langsiktige handler over flere år og/eller selge disse med et betydelig tap. Denne ikke-kjerneenheten vil sannsynligvis blø tap i mange år, slik erfaringen var i DB og Barclays (BCS) flerårige omstruktureringer.

For det tredje må ledelsen finne ut hvordan de kan beholde nøkkelpersonell i firmaet, spesielt ettersom de amerikanske bankene aggressivt ekspanderer inn i de europeiske kapitalmarkedene.

Til slutt vil regulatorene trekke ut sine kilo kjøtt også. CS må levere et flerårig troverdig program designet for å forbedre kontrollinfrastrukturen. Dette vil ta år å oppnå og være svært kostbart.

Oppsummert vil dette sannsynligvis være en flerårig historie uten noen garanti for suksess. Viktigere er at aksjonærene vil komme sist på prioriteringslisten ettersom CS må balansere andre interessenters krav.

Deutsche Banks restrukturering er en suksess

Etter flere mislykkede forsøk stabiliserte Mr. Sewing Deutsche Bank-skipet. Ledergruppen har levert kostnadsreduksjonsprogrammet med typisk tysk effektivitet. Investeringsbanken er fokusert på brød og smør av handelsinntekter som omfatter valuta, kurser og kreditthandel. Som sådan ser investeringsbanken ut til å tjene sine kapitalkostnader bærekraftig i tillegg til å fortsette å ta markedsandeler. DB har gått helt ut av aksjehandelsvirksomheten og har derfor klart å omgå noen av risikoene slike som CS har stått overfor. Viktigere er at DBs periodiseringsvirksomheter i bedrifts- og privatbankene gjør det bra og viser sterk inntektsvekst.

DB er på god vei til å levere 8 % RoTCE for 2022 og med en troverdig bane til mer enn 10 % i 2025, og dette til tross for makroøkonomisk motvind og forventet dyp resesjon i eurosonen.

Det er sterk medvind også for DB. I hovedsak er det den etterlengtede avgangen fra negative renteinnstillinger i eurosonen. Negative renteinnstillinger forstyrrer fullstendig forfallstransformasjonsforretningsmodellen til innskuddstakende institusjoner og er en nøkkelårsak til den tiår lange underprestasjonen til europeiske banker sammenlignet med sine amerikanske likeverdige.

DB anslår at det vil generere ytterligere EUR700m+ fra rater i 2022 og EUR2,5 milliarder innen 2025. Tatt i betraktning at markedsverdien til Deutsche Bank bare er ~16 milliarder EUR, er dette helt klart svært vesentlig.

DB forventes også å returnere 8 milliarder euro av kapital til aksjonærene innen 2025.

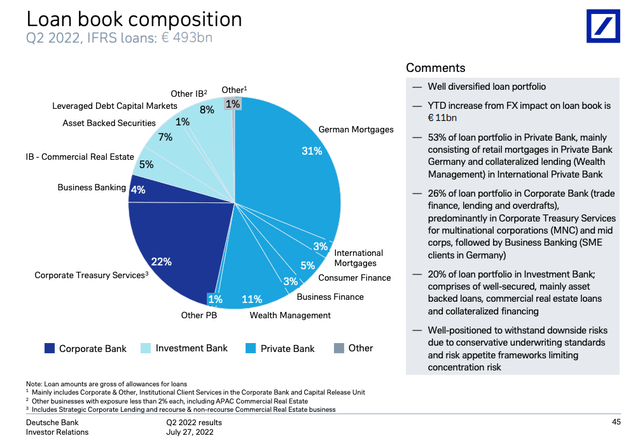

Endelig er DBs kredittrisikoprofil superkonservativ og bør klare seg godt selv i et scenario med dyp resesjon. Den største delen av boken omfatter tyske boliglån med moderat LTV som mulig sett nedenfor:

DB Investor Relations

Siste tanker

Jeg unngår CS for tiden. I hvert fall frem til strategien er skissert 27. oktober. Jeg regner med at det kommer et kapitalkrav snart – det er ingen reell måte å restrukturere investeringsbanken på uten å skaffe egenkapital. Det er ingen quick fix, dette blir en langvarig og kostbar øvelse og aksjonærenes interesser er ikke nødvendigvis i forkant. Jeg mistenker at aksjekursen vil synke ytterligere, gitt usikkerheten. På et tidspunkt kan CS bli investerbar igjen eller til og med bli en overtakskandidat. Formuesforvaltningsfranchisen er usedvanlig attraktiv for mange friere. I mellomtiden forventer jeg at blødningen vil fortsette, inkludert avgang av nøkkelpersonell til konkurrenter. Investeringsbanken er alvorlig i fare for en dødsspiral.

På baksiden er DB et ekstremt attraktivt risiko-/belønningsspill for øyeblikket. Jeg forventer at aksjekursen vil dobles når/hvis makrousikkerhet passerer og fordelene med rentene spiller gjennom i økonomien. Etter mitt syn er de opplevde risikoene overdreven. Det er ikke lenger knyttet en restruktureringsrisikopremie til denne banken og dermed gir ikke dagens aksjekurs mening. Jeg er fortsatt veldig bullish selv om jeg forventer en dyp resesjon i eurosonen i 2023.