Investorer kjøper rekordbeløp med forsikringskontrakter for å beskytte seg mot et salg som allerede er utslettet billioner av dollar i rabatt verdien av amerikanske aksjer.

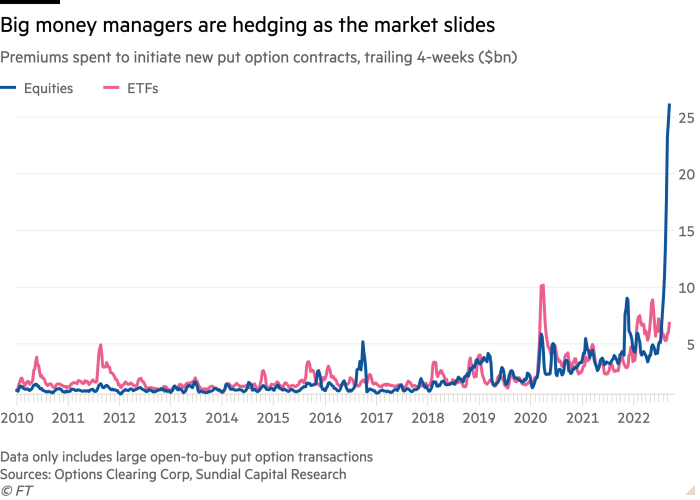

Kjøp av salgsopsjonskontrakter på aksjer og børshandlede fond har økt, med store pengeforvaltere som brukte 34,3 milliarder dollar på opsjonene i løpet av de fire ukene frem til 23. september, ifølge data fra Options Clearing Corp analysert av Sundial Capital Research. Totalen var den største som er registrert i data tilbake til 2009, og fire ganger gjennomsnittet siden starten av 2020.

Institusjonelle investorer har brukt 9,6 milliarder dollar bare den siste uken. Spluringen understreker i hvilken grad store fond ønsker å isolere seg fra et salg som har pågått i ni måneder, og som har blitt overbelastet av sentralbanker over hele verden som aggressivt hever renten for å dempe høy inflasjon.

“Investorer har innsett [US] Federal Reserve er svært begrenset med inflasjon der den er, og de kan ikke lenger stole på at den skal håndtere risikoen for volatilitet i formuesprisene, så de må ta mer direkte handling selv, sier Dave Jilek, investeringsstrateg i Gateway Investment Advisors. .

Jason Goepfert, som leder forskning ved Sundial, bemerket at når man justerer for vekst i det amerikanske aksjemarkedet de siste to tiårene, var volumet av kjøp av aksjeopsjoner omtrent tilsvarende nivåene som ble nådd under finanskrisen. Derimot har etterspørselen etter kjøpsopsjoner, som kan betale seg hvis aksjer stiger, avtatt.

Selv om salget har fjernet mer enn 22 prosent av referanseindeksen S&P 500 i år – og har presset den inn i et bjørnemarked – har raset vært relativt kontrollert og vart i måneder, ikke uker. Det har frustrert mange investorer som sikret seg med salgsopsjonskontrakter eller satset på en økning i Cboes Vix volatilitetsindeks, men fant ut at beskyttelsen ikke fungerte som den tiltenkte støtdemperen.

Tidligere denne måneden S&P 500 fikk sitt største salg på mer enn to år, men Vix klarte ikke å bryte 30, et fenomen som aldri før er registrert, ifølge Greg Boutle, en strateg i BNP Paribas. Vanligvis store nedtrekk presser Vix godt over det nivået, la han til.

I løpet av den siste måneden har pengeforvaltere i stedet vendt seg til å kjøpe put-kontrakter på individuelle aksjer, og satset på at de bedre kan ivareta porteføljer hvis de sikrer seg mot store bevegelser i selskaper som FedEx eller Ford, som har falt dramatisk etter å ha utstedt profittadvarsler.

«Du har sett denne ekstreme dislokasjonen. Det er svært sjelden du ser denne dynamikken der puttepremier i enkeltaksjer bys så mye i forhold til indeksen, sier Brian Bost, co-sjef for aksjederivater i Amerika i Barclays. “Det er et stort strukturelt skifte som ikke skjer hver dag.”

Investorer og strateger har hevdet at det langsomme fallet i de store indeksene delvis har vært drevet av at investorene i stor grad hadde sikret seg etter fall tidligere i år. Long-short aksjehedgefond har også stort sett redusert sine innsatser etter en dyster start på året, noe som betyr at mange ikke har måttet avvikle store posisjoner.

Da aksjene falt igjen på fredag og mer enn 2600 selskaper nådde nye 52-ukers laveste denne uken, sa Cantor Fitzgerald at kundene deres tok fortjeneste på sikringer og etablerte nye handler med lavere utløsningspriser mens de satte på ny forsikring.

Strateger over hele Wall Street har kuttet prognosene for slutten av året da de tar hensyn til strammere politikk fra Fed og en økonomisk nedgang som de advarer om snart vil begynne å tære på bedriftens fortjeneste. Goldman Sachs senket på fredag sin S&P 500-prognose, og ventet en ytterligere nedgang i referanseindeksen ettersom den skrotet innsatsen på et rally i slutten av året.

“De fremadrettede banene for inflasjon, økonomisk vekst, renter, inntjening og verdivurderinger er alle i endring mer enn vanlig,” sa David Kostin, en strateg hos Goldman. “Basert på våre kundediskusjoner har et flertall av aksjeinvestorer tatt i bruk synspunktet om at et scenario med hard landing er uunngåelig.”