Mens september levde opp til sitt rykte som en brutal måned for aksjer, pleier oktober å være en «bjørnemarkedsmorder», kjent for sin historisk sterke avkastning, spesielt under mellomvalgsår.

Skeptikere advarer imidlertid investorer om at negative økonomiske fundamentale faktorer kan overvelde sesongmessige trender når det som tradisjonelt er den tøffeste perioden for aksjer går mot slutten.

amerikanske aksjer endte kraftig lavere fredag, og legger ut sin verste skli i løpet av de første 9 månedene av året på to tiår. S&P 500 SPX,

-1,51 %

registrerte et månedlig tap på 9,3 %, det verste septemberresultatet siden 2002. Dow Jones Industrial Average DJIA,

-1,71 %

falt 8,8 %, mens Nasdaq Composite COMP,

-1,51 %

presset det totale månedlige tapet til 10,5 %, ifølge Dow Jones Market Data.

Indeksene hadde booket beskjedne oppganger i første halvdel av måneden etter at investorene priset fullt ut i en stor renteøkning i FOMC-møtet i slutten av september, da augusts inflasjonsdata viste få tegn til avtagende prisgevinster. Imidlertid sentralbankens mer haukaktige enn forventet holdning på sin pengepolitikk fikk aksjer til å gi opp alle de første gevinstene. Dow gikk inn på sitt første bjørnemarked siden mars 2020 i den siste uken i måneden, mens indeksen for store selskaper falt til et nytt lavpunkt i 2022.

Se: Det er den verste september for aksjer siden 2008. Hva det betyr for oktober.

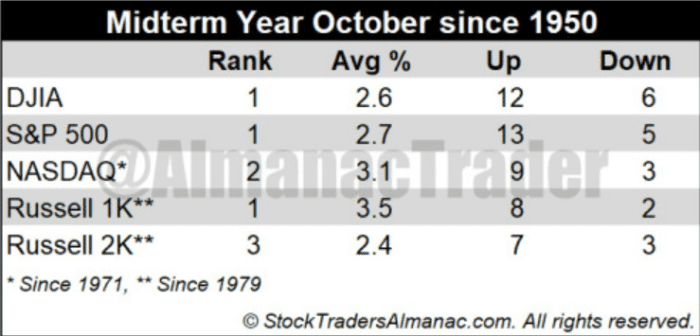

Oktobers merittliste kan by på litt trøst siden det har vært en snumåned, eller en “bjørnedreper”, ifølge dataene fra Stock Trader’s Almanac.

«Tolv bjørnemarkeder etter andre verdenskrig er avsluttet i oktober: 1946, 1957, 1960, 1962, 1966, 1974, 1987, 1990, 1998, 2001, 2002 og 2011 (S&P 509, redaktør av Hircline 50%), skrev Jeff. aksjehandlerens almanakk, i et notat på torsdag. “Syv av disse årene var midtveisbunner.” 2022 er også et mellomvalgsår, med kongressvalg i november.

I følge Hirsch er oktober i mellomvalgsårene “helt fantastisk” og vanligvis der “sweet spot” i den fireårige presidentvalgsyklusen begynner (se diagrammet nedenfor).

«Fjerde kvartal av mellomårene kombineres med første og andre kvartal av førvalgsårene for de beste tre påfølgende kvartalene for markedet, i gjennomsnitt 19,3 % for DJIA og 20,0 % for S&P 500 (siden 1949), og utrolige 29,3 % for NASDAQ (siden 1971),» skrev Hirsch.

KILDE: STOCKTRADERSALMANAC

Skeptikere er ikke overbevist om at mønsteret vil holde til i oktober. Ralph Bassett, investeringssjef i abrdn, et kapitalforvaltningsfirma, sa at denne dynamikken bare kan utspille seg i «mer normaliserte år».

“Dette er bare en så atypisk periode av så mange grunner,” sa Bassett til MarketWatch i et telefonintervju torsdag. “Mange verdipapirfond har regnskapsårsslutt i oktober, så det pleier å være mye kjøp og salg for å håndtere skattemessige tap. Det er på en måte noe vi går gjennom, og du må være veldig følsom for hvordan du klarer alt dette.»

Sesongmessige trender for oktober

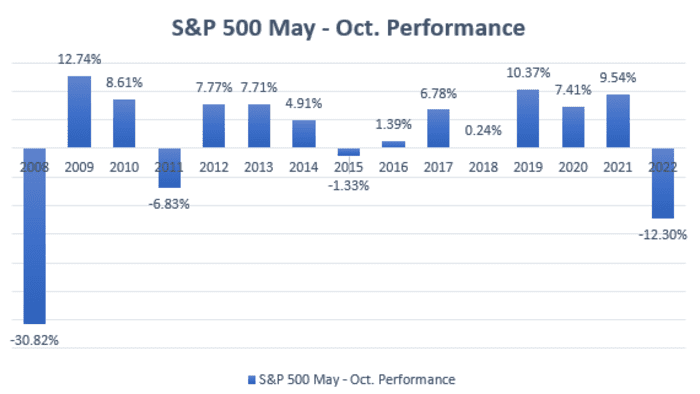

Det gamle Wall Street-ordtaket, “selge i mai og gå bort,” refererer til markedets historiske underytelse i seksmånedersperioden fra mai til oktober. Stock Trader’s Almanac, som er kreditert med å skape ordtaket, fant at å investere i aksjer fra november til april og bytte til fast inntekt de andre seks månedene ville ha “produsert pålitelig avkastning med redusert risiko siden 1950.”

Strateger hos Stifel, et formuesforvaltningsfirma, hevder at S&P 500, som har falt mer enn 23 % fra rekorden 3. januar, er i en bunnprosess. De ser positive katalysatorer mellom fjerde kvartal 2022 og starten av 2023 ettersom Fed-politikken pluss S&P 500 negative sesongvariasjoner er motvind som bør avta innen da.

“Pengepolitikken fungerer med seks måneders etterslep, og mellom de to siste Fed-møtene i 2022, 2. november og 14. desember, ser vi subtile bevegelser mot en dataavhengig Fed-pause som ville tillate investorer å fokusere på (forbedring) ) inflasjonsdata i stedet for politikk», skrev strateger ledet av Barry Bannister, sjef for aksjestrateg, i et nylig notat. “Dette kan forsterke den positive sesongvariasjonen i markedet, som er historisk sterk for S&P 500 fra november til april.”

Sesongmessige trender er imidlertid ikke skrevet i stein. Dow Jones Market Data fant at S&P 500 hadde positiv avkastning mellom mai og oktober de siste seks årene (se diagrammet nedenfor).

KILDE: FAKTASETT, DOW JONES MARKEDSDATA

Anthony Saglimbene, markedsstrateg i Ameriprise Financial, sa at det er perioder i historien hvor oktober kan vekke frykt på Wall Street ettersom noen store historiske markedskrasj, inkludert 1987 og 1929, skjedde i løpet av måneden.

“Jeg tror at alle år hvor du har hatt et veldig vanskelig år for aksjer, bør sesongvariasjoner diskontere det, fordi det er noen andre makrokrefter som presser på aksjer, og du trenger å se mer klarhet om de makrokreftene som presser aksjer ned. , sa Saglimbene til MarketWatch på fredag. “Ærlig talt, jeg tror ikke vi kommer til å se mye synlighet i det minste i løpet av de neste månedene.”